Inhaltsverzeichnis

Eine Liquiditätslücke ist die Differenz zwischen den gesamten liquiden Mitteln einer Person oder Organisation und dem Gesamtbetrag der von dieser Person oder diesem Unternehmen übernommenen Verbindlichkeiten. Dies ist eine Möglichkeit, den Grad des finanziellen Risikos einer Person oder Organisation zu quantifizieren. Eine Liquiditätslücke kann auf verschiedene Weise gemessen werden, unter anderem durch den Vergleich der Veränderung der Liquiditätslücke zu zwei oder mehr Zeitpunkten. Eine Organisation kann sich auch dafür entscheiden, ihre finanzielle Gesundheit zu beurteilen, indem sie ihre eigene Liquidität misst, um ihre finanzielle Gesundheit zu beurteilen.

On the other hand, low-volume stocks may be harder to buy or sell, as there may be fewer market participants and therefore less liquidity. The stock market, on the other hand, is characterized by higher market liquidity. If an exchange has a high volume of trade that is not dominated by selling, the price that a buyer offers per share (the bid price) and the price that the seller is willing to accept (the ask price) will be fairly close to each other. Liquidity refers to the efficiency or ease with which an asset or security can be converted into ready cash without affecting its market price.

Goldmünzen und bestimmte Sammlerstücke können auch problemlos gegen Bargeld verkauft werden. Liquide Mittel können jedoch einfach und schnell zu ihrem vollen Wert und mit geringen Kosten verkauft werden. Unternehmen müssen außerdem über genügend liquide Mittel verfügen, um ihre kurzfristigen Verpflichtungen wie Rechnungen oder Gehaltsabrechnungen zu decken; andernfalls droht ihnen eine Liquiditätskrise, die zum Konkurs führen könnte. Mit anderen Worten beschreibt Liquidität den Grad, in dem ein Vermögenswert schnell auf dem Markt zu einem Preis gekauft oder verkauft werden kann, der seinem inneren Wert entspricht. Bargeld gilt allgemein als der liquideste Vermögenswert, da es am schnellsten und einfachsten in andere Vermögenswerte umgewandelt werden kann.

Dies gibt Ihnen mehr Flexibilität bei der Verwaltung Ihrer kurzfristigen finanziellen Verpflichtungen, indem Sie Ihre Zinssätze senken und zu geringeren monatlichen Zahlungen führen. Sie können Ihre Liquidität auch durch eine effektive Verwaltung der Kreditorenbuchhaltung verbessern. Sie sollten Frühzahlungsrabatte nutzen, wenn diese verfügbar sind, und längere Zahlungsbedingungen mit Ihren Stammlieferanten aushandeln, wenn diese nicht verfügbar sind. Stellen Sie sicher, dass Sie Lieferanten nicht vorzeitig bezahlen, wenn dies finanziell nicht vorteilhaft ist.

Ein weiterer nützlicher Tipp besteht darin, Ihren Liquiditätsbedarf in drei Kategorien einzuteilen; wesentliche Liquidität, vorsorgliche Liquidität und diskretionäre Liquidität. Wesentlicher Bedarf wird das nötige Bargeld sein, um das Unternehmen am Leben zu halten, während vorsorgliche Liquidität für den Fall unvorhergesehener Ereignisse – etwa Pandemien – reserviert wird. Die diskretionäre Liquidität sieht in jedem Unternehmen anders aus, wird aber in der Regel für Investitionen und Expansion verwendet.

- Anleger müssen also nicht auf unrealisierte Gewinne für einen schnellen Verkauf verzichten.

- Viele investierten einen Großteil ihres Geldes in Aktien, Treuhandfonds oder langfristige Anlagen, die durch Arbeitsplatzverluste, Gehaltskürzungen und medizinische Notfälle beeinträchtigt wurden.

- Auf den Finanzmärkten bezieht sich Liquidität darauf, wie schnell eine Anlage verkauft werden kann, ohne dass sich dies negativ auf ihren Preis auswirkt.

- Dies ist in der Gründungsphase unerlässlich, da bereits ab dem ersten Monat Kosten für Lohn und Material anfallen.

Eine Anwendung, die die zentrale und globale Liquiditätsplanung unterstützt, ist SAP Central Finance. Das heißt, wenn keine Liquidität mehr vorhanden ist und auch die Kreditlinie bei der Bank ausgeschöpft ist, verliert das Unternehmen seine Zahlungsfähigkeit. Es kann seinen Zahlungsverpflichtungen nicht mehr nachkommen – und muss Insolvenz anmelden.

Ein gemeinsamer Lösungsansatz für diese Herausforderungen, der einen Wettbewerbsvorteil aufbauen kann, findet sich in der Liquiditätsplanung. Bei dieser Praxis werden Liquiditätskomponenten in die Cashflow-Prognose eingebettet. Durch eine engere Verbindung zwischen Cashflow-Prognose und Liquiditätsplanung erhalten CFOs die Möglichkeit, noch bessere strategische Partner für CEOs und Vorstände zu sein.

Internationales Bankwesen

Darüber hinaus kann die Automatisierung dazu beitragen, das Risiko einer falschen Liquiditätsplanung zu verringern. In der Finanzplanung bezieht sich der Begriff Liquidität auf die Leichtigkeit oder Effizienz der Umwandlung eines Vermögenswerts oder Wertpapiers in Bargeld, ohne dass sich dies auf den Marktpreis auswirkt. Bei der prädiktiven Bargeldprognose werden zukünftige Werte mithilfe statistischer Regressionsmethoden vorhergesagt, um eine Projektion historischer Daten zu berechnen. Im Gegensatz zu anderen Planungstechniken, die eher auf unternehmerischem Gespür basieren, führen Predictive-Analytics-Ansätze zu einer datengesteuerten Analyse interner und externer Einflüsse. Durch diesen Prozess lernt das Cashflow-Modell die verschiedenen Variablen und deren Einfluss auf vergangene Cashflows kennen. Das Modell passt seine Parameter an, indem es sie mit tatsächlichen Daten mit der geringsten Abweichung zwischen Vorhersage und Realität vergleicht.

Ausgewählte Einblicke In Gewerbliche Immobilien

Bei Privatpersonen besteht die Ermittlung der Liquidität darin, ihre Schulden mit dem Bargeldbetrag, den sie auf der Bank haben, oder den marktfähigen Wertpapieren auf ihren Anlagekonten zu vergleichen. Vermögenswerte sind Ressourcen, die Sie zur Führung Ihres Unternehmens und zur Erzielung von Einnahmen nutzen. Dabei kann es sich um materielle Gegenstände wie Geräte handeln, die zur Herstellung eines Produkts verwendet werden. Oder Vermögenswerte können immateriell sein, wie ein Patent oder eine finanzielle Sicherheit. In einer Bilanz werden Bargeldbestände und Zahlungsmitteläquivalente, beispielsweise marktgängige Wertpapiere, zusammen mit Vorräten und anderen physischen Vermögenswerten aufgeführt.

Erfahren Sie, Wie NetSuite Ihr Unternehmen Optimieren Kann

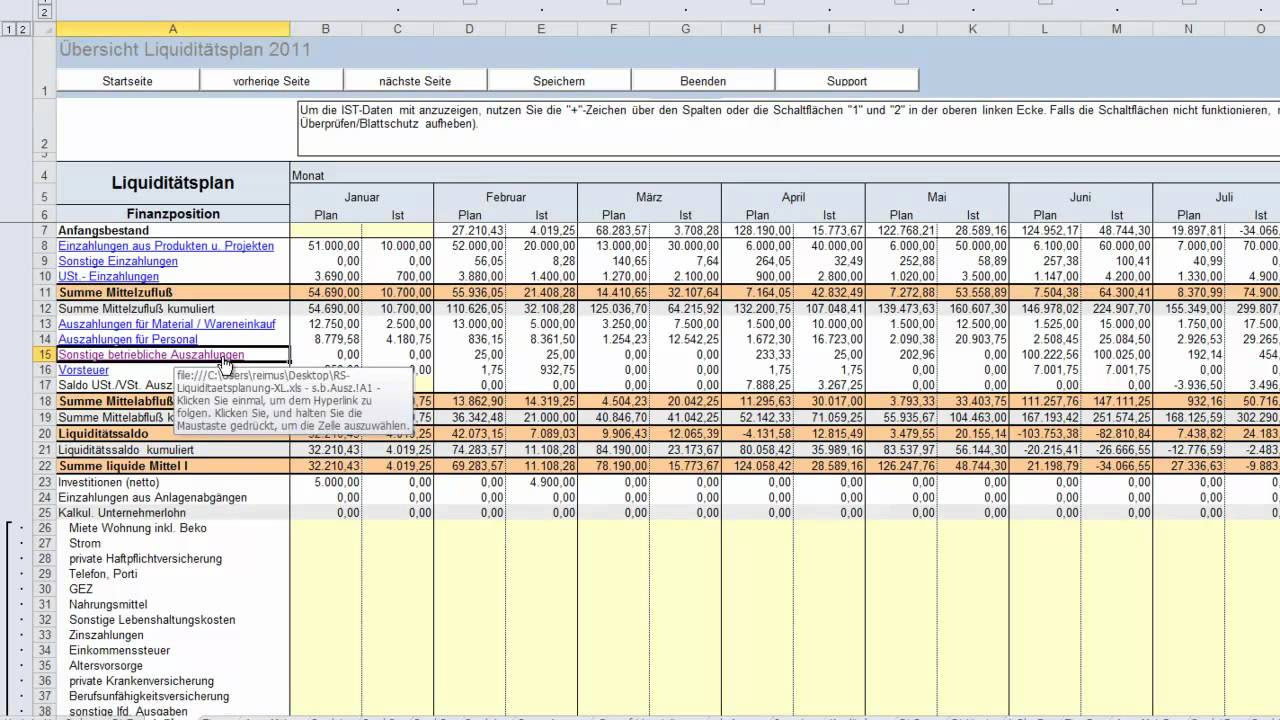

Dieser Plan vergleicht alle erwarteten Zahlungsströme – also Zahlungseingänge und Zahlungsausgänge – für einen bestimmten Planungszeitraum. Wenn Sie über ausreichend liquide Mittel verfügen, können Sie Ihren Finanzbedarf decken. Die https://finban.io/ Kontrolle über Ihre Finanzen bedeutet, dass Sie die Flexibilität haben, kalkulierte Entscheidungen zu treffen. Mit einem soliden Plan haben Sie die Freiheit zu entscheiden, welche Maßnahmen Sie als Nächstes ergreifen möchten. Liquidität bezieht sich für Unternehmen in der Regel auf die Fähigkeit eines Unternehmens, sein Umlaufvermögen zur Begleichung seiner kurzfristigen oder kurzfristigen Verbindlichkeiten zu nutzen. Ein Unternehmen wird auch daran gemessen, wie viel Geld es über seine Verbindlichkeiten hinaus erwirtschaftet.